日前,硅片新贵梁爽节能再次与硅材料企业签订超600亿元大单。

今年以来,硅料价格居高不下,不少光伏产业链公司为了保证原料供应,纷纷抢购多晶硅长单据不完全统计,今年以来,硅料采购量已近4000亿元,多晶硅采购总量超过180万吨,已超过去年全年国内产能

值得注意的是,9月份以来,虽然硅业分会暂停了多晶硅征收价格的公告,但根据生意社的信息,9月份以来,硅料价格每两周仅上涨0.25%,呈平稳趋势。

东吴证券指出,硅料价格博弈进入关键期,海外需求依然强劲,国内地硅料降价将逐步启动也有机构认为,硅材料下行周期即将开启,电池环节有望成为最大受益者

01

重大单一频率事件

总额接近4000亿元。

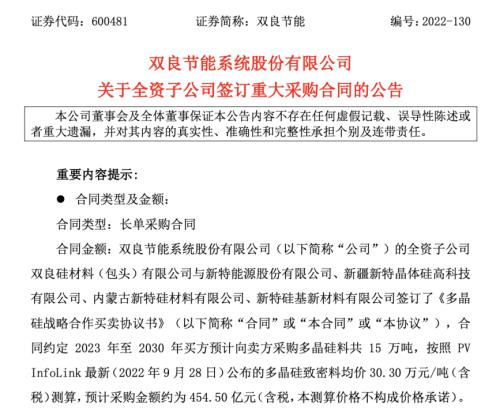

9月29日晚间,硅片新贵梁爽接连发布两则公告,同时宣布与新特能源及其子公司上海东方希望能源签订多晶硅致密材料长单。

根据合同,梁爽节能将于2023年至2030年向新特能源及其子公司购买总计15万吨多晶硅,2022—2026年从上海东希望能源采购多晶硅材料6.68万吨按照光伏Infolink最新的多晶硅致密料成交均价30.3万元/吨,预计两项采购合同总金额为656.9亿元

公告提到,本合同为长期采购合同,对公司2022年度业绩无直接影响虽然会增加公司未来的经营成本,但有利于提前保证公司大尺寸单晶硅片业务的原料稳定供应

值得注意的是,这是梁爽节能今年的第三笔硅材料大单。

今年7月,梁爽节能分别与通威股份,新特能源签订22.25万吨,20.19万吨多晶硅材料采购协议,合同金额分别达到560亿元,584.7亿元。

也就是说,在短短两个月内,梁爽节能签订了高达1801.6亿元的多晶硅采购合同,共采购多晶硅材料64.12万吨。

事实上,由于硅等上游原材料价格上涨以及产能扩张的需求,提前锁定单保供应已经成为光伏中游厂商的普遍操作据不完全统计,今年以来,硅料采购量已接近4000亿元,多晶硅采购总量超过180万吨,超过去年全年国内多晶硅产能

具体来看,3月份隆基绿色能源与通威股份旗下多家子公司签订了2022年至2023年多晶硅采购协议,预计采购量20.36万吨,合同总金额约442亿元。

6月,青海高静计划于2022年至2026年向通威股份下属公司采购不少于21.61万吨多晶硅产品,预计总销售额约509亿元。

8月和9月,晶科能源分别与新特能源及其下属公司,通威股份下属公司签订初级多晶硅33.6万吨,多晶硅产品38.28万吨的采购协议,预计合同金额分别为1020.77亿元和1033.56亿元。

日前,天合光能与CSG A签订高纯硅料长期采购合同,约定2023—2026年向CSG A采购高纯硅料7万吨,预计采购金额212.1亿元。

02

供需错配和产能壁垒导致价格高企。

硅供应持续紧张是硅片,组件等光伏产业链中游厂商抢购多晶硅长单的重要原因。

从光伏发电产业链来看,上游包括硅料,铸锭,硅片等原材料,包括中游电池,组件,逆变器,接线盒,光伏支架,电缆,辅助材料等光伏系统组件下游主要是太阳能发电的建设,运营,维护等光伏电站应用

光伏硅,即太阳能级多晶硅,是光伏产业链中最上游的核心原材料因其灰黑色固体带有金属光泽,在光伏产业链中也被称为黑金

其实硅涨价并不是什么新鲜事据Wind数据显示,自2020年年中以来,国内多晶硅料从最低的8.13美元/公斤上涨至9月26日的43.67美元/公斤,涨幅高达437.15%,年内涨幅超过200%

供求决定市场价格硅价格飙升的主要原因是供应短缺对于硅料供应短缺,中信建投主要归因于两个因素:产业链产能错配,以及疫情,停产等外部冲击

与其他环节相比,硅材料行业的产能扩张周期更长,约为18个月,而其他下游环节如硅片/电池/模块的产能扩张更快,分别为12/9/6个月所以在某些阶段,可能会出现阶段性的硅料短缺另一方面,硅料生产需要保持较高的开工率,因此季度产量处于相对稳定的水平,而光伏装机需求处于淡季,季节性波动较大,因此硅料供应与光伏装机需求存在一定的不匹配

前海证券研究所认为,硅材料相对于其他下游行业建设周期较长的原因在于,硅材料属于技术密集型行业,产能建设规模较大,尾气回收,精馏分离,化学气相沉积等环节对设备采购的要求较高,生产线对成品的纯度和质量要求较高以大全能源年产3.5万吨多晶硅项目为例其建设周期约为19个月,大部分时间投入到项目规划中的固定资产阶段,其中设计阶段9个月,采购阶段11个月,建设阶段14个月

除了技术壁垒高,川财证券提到,硅材料的生产是一个高耗能行业,生产一公斤硅材料大约需要60—70千瓦时虽然涉及新能源行业,并未明确列入能耗双控控制行业,但各省市单位GDP能耗考核指标也在一定程度上制约了硅产能的扩张所以有扩张能力的,多是资金实力雄厚,技术能力突出,成本控制能力强的头部企业

川财证券认为,在下游硅片产能超预期的情况下,硅料供需仍将偏紧预计今年硅料价格将保持高位

03

上游性能浓缩

多晶硅行业具有很高的投资价值。

在光伏产业链中,供需两端的硅材料和光伏电站是最有话语权的环节而且硅材料由于重资产+低周转+高ROE的特点,也成为了价值最高的环节

2022年上半年,物价上涨使得硅企利润飙升据Wind资讯统计,2022年上半年,28只多晶硅概念股中,22家公司实现归母净利润正增长,占比78.6%其中东方日升,大全能源,通威位列前三,净利润增速超过300%

中信建投研报指出,虽然其他产业链的玩家已经充分享受到光伏产业快速发展的红利,但业绩增速与多晶硅相差甚远在选取的样本公司中,主营组件业务的天合光能利润增速最低中信建投认为,这说明硅材料的暴利没有有效传导到下游其他环节主要原因可能是各个环节涨价的时间和幅度错位

从涨价的角度来看,今年2月份硅片和电池芯片价格上涨幅度较大,使得前期有一定的成本接受度7月份硅料供应紧张加剧,价格再次大幅上涨,因此这两个环节整体价格承受能力较强可是,组分的增加是有限的1—2月,元器件价格基本保持不变即使在硅料供应紧张加剧的情况下,组件月度同比增幅也仅为2.07%,而同期硅料,硅片和电池芯片的增幅分别为8.09%,9.64%和9.40%

图/2022年上半年光伏产业链相关公司业绩

最新数据显示,2021年国内光伏产业链产值7500亿元,高纯晶体硅产值1500亿元,约占整个光伏产业链的20%从2016年到现在,高纯多晶硅的毛利率在28%到70%的区间,在整个光伏产业链中排名第一

预计伴随着双碳政策的升温,海银财富对光伏装机的需求将更加旺盛,太阳能级多晶硅的消费量和占比将继续提升伴随着光伏产业的不断繁荣,高纯多晶硅的价值将进一步提升目前,高纯多晶硅已经成为光伏产业链中产值最高,最具投资价值的环节

04

新玩家加速扩张

价格处于博弈的关键期。

根据各公司公告和硅业分会统计,2022年头部硅片企业基本锁定硅材料行业年产量据前海证券测算,保守预期下,2022年光伏硅材料全球市场空间将达到64.88万吨,同比增长45.10%

与此同时,在利润的驱动下,硅产业的新老玩家开始了新一轮的扩张。

通威乐山三期12万吨生产线2022年7月30日开工,12万吨生产线预计2023Q2—Q3投产,大全能源将在三至四季度进行支线维护,特能准东项目预计2023—2024年投产,保利协鑫包头10万吨颗粒硅预计2022年10月投产,2023年上半年全面投产。

业内人士指出,按照目前的产能计划,行业主要投产日期将在2023年Q2—Q4,产能爬坡到满负荷还需要2—3个月,即2023年第三季度到2024年上半年,是产能高峰期。

中信建投认为,对于硅材料企业来说,伴随着产能的逐步释放,未来的盈利模式可能会由供需缺口驱动到成本大战光伏协会数据显示,三氯氢硅制备多晶硅过程中,工业硅,三氯氢硅等原料成本约占18%—20%,其中三氯氢硅是工业硅的产品,硅材企业可积极参与即将在广州上市的工业硅期货套期保值,以控制成本价此外,广州文交所有望推出多晶硅期货,硅企也可考虑参与多晶硅套期保值,控制库存价格风险

尤其是9月份以来,硅料价格每两周仅上涨0.25%,价格周期明显拉长很多业内人士认为,硅料已经企稳,拐点已经出现

目前正处于比赛的关键时期东吴证券预计目前硅料价格处于顶部,上涨空间有限,30多万吨产能将于2022年9月达到满负荷,供应量将逐季增加,打破供需偏紧局面预计2022Q4硅材料价格将开始下降

川财证券认为,2021年初以来,硅材料价格持续上涨,并维持高价态势今年以来,部分企业硅产能陆续投产但由于当地疫情因素,产能不及预期同时,更多的下游硅产能投产,硅的整体供应保持紧平衡预计短期内硅价仍将维持高位,将有效提升公司业绩

不过,川财证券也提到,从今年下半年到明年全年,2020年和2021年开工的一批新硅材料产能将陆续投产伴随着这批产能的逐步释放,硅材料的供需结构会有所改善,硅材料的价格可能会回落到正常水平

至于产业链其他环节的投资价值,银河证券研究报告指出,2022年全球需求共振,地缘政治,大宗商品价格上涨的背景下,新能源价值凸显伴随着光伏环节的相互渗透,行业竞争程度加剧,但相互作用的结果会带来组件价格的下降,从而引发增量需求惠及整个行业

银河证券认为,硅料下跌周期即将开启,电池环节有望成为最大受益者建议抓住新技术,变频器,辅材三条主线