,大纲。

2022年,我国居民存款高速增长,同比增加近8万亿元这8万亿元是疫情期间居民多赚钱少花钱带来的超额储蓄吗其实不是我国居民存款高增长的重要原因之一是居民财富的结构性大迁徙:房地产,基建等基础资产收益下降,风险增加,2016年后金融监管环境全面收紧,推动居民财富配置从房地产,资产管理产品,理财向存款系统性迁徙,推高了存款增速如果只把理财加回存款,存款增速可能会下调近4个百分点

那么,疫情期间中国居民是否过度储蓄了呢其实是有的我们根据居民收入和支出的变化做了详细的计算结果显示,在过去三年的疫情期间,中国居民积累了约3万亿元的超额储蓄,这是人口流动逐渐正常化后消费恢复的重要保障如果3万亿的过剩储蓄完全释放出来,可以带动近7%的居民名义消费增长,4.8%的整体名义消费增长和2.5%的GDP名义增长但能否完全放开,能否在2023年一年内放开,还需要后续观察

如果这些过剩储蓄逐步释放,哪些消费类别受益更大根据我们的测算,如果与居民正常消费的潜在规模相比,近三年疫情期间,食品,烟酒多消费1.9万亿,可是,1.86万亿元用于教育和娱乐,1.4万亿元用于交通和通信,8116亿元用于医疗,2599亿元用于日用品和服务,730亿元用于服装这些消费较少的地区可能是过剩储蓄的重要流向

风险提示:本文详细阐述了分析逻辑和计算过程计算过程中需要一些假设,结果不稳定具体数据请以官方数据为准

居民存款增加近8万亿:是储蓄过剩吗。

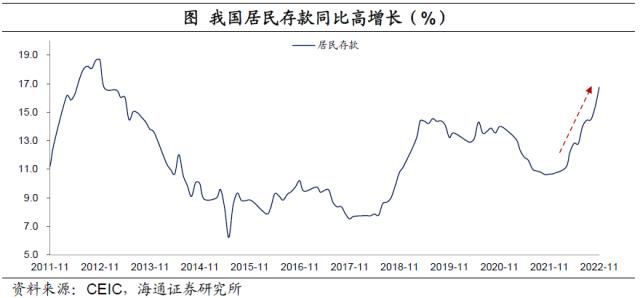

自2022年以来,中国居民部门的存款增速开始大幅上升2021年,居民存款增速仅为10.7%,到2022年末,这一增速已升至17.3%,同比多增7.9万亿元

这些增加的居民存款是因为疫情期间居民收入增加,消费减少导致的储蓄过剩吗其实也不全是

直观地说,由于居民存款的高增长并不是在新冠肺炎疫情到来之后才开始的,所以不能把居民存款高增长的原因全部归结于新冠肺炎疫情期间过剩储蓄的增加,必然还有其他因素。

另一方面,存款的高增长加快了全社会的货币创造速度为了消除经济周期性波动对居民存款变动的影响,我们用社会金融增长率来表示全社会的货币创造速度发现在2017年之前的几年,居民存款的增长持续滞后于全社会的货币创造速度,但从2018年开始,两者的差距开始迅速缩小,尤其是2018年和2019年,缩小速度非常快居民存款增速从滞后变为引领全社会货币创造速度特别是2022年以来,居民存款增速快速上升,已经远远拉开了与货币创造速度的距离

从这个角度来看,货币创造的速度并没有明显加快,但是存款也增加了,所以货币创造总量的速度并不是居民存款高增长的原因。

主要原因:居民财富结构的大迁徙

要搞清楚存款高增长背后的原因,是否是过度储蓄,首先要了解一个更宏大的背景:存款实际上只是居民部门各种财富配置渠道中的一种,而不是唯一的渠道,存款在居民财富中的比重并不高根据央行2019年对城镇居民部门资产负债情况的调查,现金和存款仅占我国居民资产的8%,规模不大,配置比例最高的是房产,占比59.1%,如果加上商铺,则高达65.9%,其次是工厂设备,汽车,理财,资管产品,信托占5.4%,其他金融资产占7%

所以存款只是居民财富配置的一部分,并不算太高如果居民财富结构发生较大变化,比如从其他资产类别迁徙到存款,那么即使居民财富和储蓄不增加,存款也会呈现高增长事实上,这种居民财富的迁移在过去几年里确实发生过

首先是房地产市场的低迷房地产是中国居民占比最高的一个渠道,但2018年以后,房地产市场储存财富的功能开始下降一方面,房地产的存量面临价格下跌和价值缩水的压力,居民可能会出售房地产的存量,转换成现金或存款,另一方面,即使房地产资产配置不变,居民每年仍会有增量收入或储蓄,他们将这些增量资产配置到房地产领域的意愿会明显下降

房地产市场的低迷还会对居民财富的配置结构产生另一个影响,即居民的金融资产也可能向存款领域集中这是因为,2008年金融危机后,房地产和基建是国内很多资管产品配置的重要基础资产,因为房价上涨,房地产市场繁荣,地方政府高成本融资为金融产品提供了高收益但2018年以后,伴随着房地产市场的下滑和地方财政压力的加大,这些基础资产所能提供的收益率在快速下降,金融产品的收益也在降低,同时风险也在不断暴露

因此,2014—2015年,市场普遍关注存款搬家现在2022年货币基金利率低于存款,银行理财收益甚至可以为负资产管理产品本金亏损的现象在过去几年也有出现

其他类型的金融资产无法提供相对较高的收益,甚至面临的风险越来越大,势必向存款端转移这是2018年后中国居民财富配置结构大迁徙最重要的底层逻辑

金融监管环境的变化也会对居民财富的配置结构产生重要影响这是因为资产管理行业的发展不仅取决于基础资产的变化,还取决于货币政策和监管政策2016年之前,中国整体金融监管环境宽松,2014—2015年货币政策也大幅放松资产管理行业迎来难得的发展机遇,金融创新相对活跃,金融产品规模快速增长

可是,这种环境的转折始于2016年,证实了大转折发生在2017年2016年下半年,我国启动金融去杠杆,规范资管产品杠杆水平,打击空转套利,监管通道,表外等业务,2017年金融工作会议召开,指明了金融业的政策大方向同时,资管新规征求意见稿年底出台,对银行和信贷业务的监管办法也出台,2018年4月,资管新规正式落地,同年开始了更直接的实物去杠杆

在监管政策不断收紧后,2016年以来信托,券商资管,基金账户等业务规模呈现趋势性下降,银行理财也告别高增长财富管理规模在2015年增长了7.3万亿,2016年增长了5.7万亿,但在2017年到2021年的5年间,年均增长只有1.2万亿

因此,其他金融资产向存款的结构性迁移也可能是居民存款高增长的重要原因那么如何衡量影响呢

在计算之前,要明确在金融去杠杆之前,券商资管,基金专户,基金子公司业务,信托,理财等资金余额的很大一部分来自同业业务,即金融机构之间的资金相互委托金融去杠杆后,同业业务大幅萎缩,是券商资管,基金账户,基金子公司,信托乃至理财规模下降的主要原因所以这些资管产品规模的下降,很大一部分可能来自于金融部门内部的收缩如果单纯将资管产品余额和存款余额相加,可能会明显夸大居民财富结构的转移效应理想的计算是直接将居民部门购买的各类资产管理产品,理财和存款相加,即计算出居民各类金融资产的总规模,这样可以更直观地判断居民储蓄是否增加了,但数据披露没有那么细致

但最近几年来,银行理财的主要购买者一直是个人投资者,我们不妨将理财和存款加在一起,计算居民储蓄规模结果显示,加回理财后,存款增速并没有那么高,可以使2022年存款增速降低4个百分点左右,这也印证了存款高增长背后的一个重要原因是居民财富形态的变化

有多少超额储蓄会流向哪些消费

如果仅仅是居民房产和金融资产向存款集中的结构性变化,就不会出现过剩储蓄吗我们从居民的收支来算,其实是有超额储蓄的因为在疫情期间,并不是所有居民的收入都受到很大冲击,同时由于非正常出行,部分居民的消费需求受到明显抑制,短期内会带来过度储蓄

理论上讲,要看居民是否有过度储蓄,有多少,不是看存款的变化,而是看居民收入和支出的相对变化美欧等其他经济体过度储蓄的计算是基于居民收入和支出的数据,这也是比较规范的方法

根据国家统计局每个季度调查的人均可支配收入和支出数据,在过去的三年多时间里,居民的实际储蓄率明显超过了理论值,特别是在2020年的第四季度,这一点更加明显,因为当时的经济非常强劲,经济总量的增速超过了疫情前,但居民的出行仍然受到很大的限制,消费需求无法正常释放,导致储蓄过剩2021年以来,伴随着经济下行,居民收入增速降低,超额储蓄率明显下降,但并未完全消失

有多少超额储蓄或者3万亿左右我们把居民部门的实际储蓄视为超额储蓄预计截至2022年9月,我国居民部门超额储蓄接近2.9万亿人民币,与居民存款同比增长8万亿人民币相差甚远如果考虑到2022年第四季度疫情的集中影响,目前的过剩储蓄规模可能已经达到3万亿左右,甚至略高

这3万亿左右的超额储蓄,是人口流动逐渐正常化后消费回升的重要保障如果3万亿的过剩储蓄完全释放出来,可以带动近7%的居民名义消费增长,4.8%的整体名义消费增长和2.5%的GDP名义增长但能否完全放开,能否在2023年一年内放开,还需要后续观察

进一步计算,疫情过后,如果这些过剩储蓄逐步释放,哪些消费类别受益更大要判断这种趋势,要看疫情期间哪些消费过剩,哪些消费不足

根据我们的测算,如果与居民正常消费的潜在规模相比,过去三年疫情期间,食品,烟酒多消费了1.9万亿元,主要是因为很多都是刚需即使收入下降,基本需求仍然是刚性的,受收入下降的影响较小可是,1.86万亿元用于教育和娱乐,1.4万亿元用于交通和通信,8116亿元用于医疗,2599亿元用于日用品和服务,730亿元用于服装

这些消费较少的地区在疫情期间受到很大抑制,在后续疫情影响减弱的情况下,居民的消费意愿可能会更强,这一点值得特别关注这些可能就是过剩储蓄的重要流向

风险提示:本文详细阐述了分析逻辑和计算过程计算过程中需要一些假设,结果不稳定具体数据请以官方数据为准