最近几天,以Nikolaos Panigirtzoglou为代表的摩根大通策略师表示,对通胀对冲的需求可能会使投资者增加资产配置在通胀不断加剧之际,如果投资者增加对原材料的配置,大宗商品价格在今年可能会飙升40%,达到创纪录水平

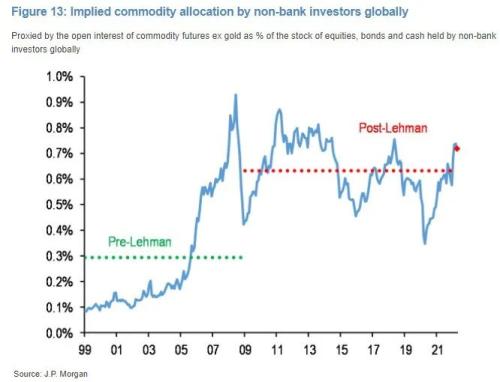

虽然目前投资者对大宗商品的配置高于历史平均水平,但并没有过多的超配他们说,这意味着大宗商品的配置占比仍有上行空间

策略师们在一份报告中写道:在当前的关键时刻,对通胀对冲的需求更加强烈可以想见,长期大宗商品配置最终将超过全球金融资产总额的1%,超过之前的高点大宗商品价格上月飙升至创纪录水平,原因是俄乌危机扰乱了市场,推高了从石油到小麦等所有商品的价格这刺激了已经处于高位的全球通胀,也可能会迫使美联储采取更鹰派应对措施,使投资者重新调整投资组合中股票,债券和原材料的资产权重

策略师们认为,在其他条件相同的情况下,这意味着大宗商品价格在此基础上还有30%至40%的上涨空间。

此外,摩根大通的交易部门预计,在不久的将来会出现前所未有的严重农业供应冲击,这将使库存食品的价格达到历史新高。

本周,摩根大通交易员Kate Gandolfo在一份报告中写道,俄乌危机引发了严重农业供应冲击的风险,因为俄罗斯是全球最大的小麦出口国,而乌克兰是小麦和玉米的第三到第四大出口国。

摩根大通指出了一个显而易见的事实,即粮食贸易的潜在限制和中断,以及影响生产,运输成本和生物燃料价格的油价波动,使农业市场会直接受到冲突的影响,并指出冲突已经扰乱了农业流动这种冲击还包括乌克兰的种植和收获季节遭到严重破坏,乌克兰和俄罗斯出口作物面临运输困难,以及俄罗斯作物面临进口禁令或抵制的风险

因此,摩根大通分析师估计,乌克兰今年的玉米产量至少会同比下降40%,并指出,乌克兰20%以上的冬小麦可能无法收割他们还指出,历史上的弹性关系表明,需求破坏的空间有限,这可能会放大任何供应中断的价格影响

摩根大通的大宗商品策略师表示,鉴于严重的农作物供应风险,建议通过DBA景顺农业基金继续做多农业相关资产,鉴于对2022年和2023年的价格预测均远高于当前的期货曲线,而且各市场的现货溢价曲线呈现正的展期收益率。

价投大佬,全球农产品巨头纷纷表态,联合国世界粮食价格指数3月创下历史最大涨幅

曾两次成功预测美股崩盘的传奇投资者,资管公司GMO联合创始人兼首席策略师杰里米·格兰瑟姆在最新的文章中发表了对大宗商品,能源转型,可持续等方面的看法。

Grantham认为,必须实现全面可持续性,而在实现可持续的路上,经济去碳化将耗费大量能源,未来所需的关键大宗商品供应都将受限突如其来的俄乌冲突让一切变得更加不可预测,但有一点是肯定的—短期内原材料供应压力将加大

全球农产品巨头嘉吉警告,俄乌危机将对全球供应链产生深远影响,小麦,原油等大宗商品价格的剧烈波动在危机结束后将继续存在。而A股中外资对沪深股市追捧的差异也较大。。

嘉吉风险管理部门金融交易全球负责人Gregory Broussard指出,即使俄乌冲突结束,欧美对俄罗斯经济排斥也可能会持续存在,这将促使人们重新考虑粮食,化肥和燃料等关键供应品的采购和生产方式,届时各国可能会开始囤积大宗商品。

在冲突结束时,供应端的紧张将更加严重对俄罗斯施加的制裁不会在一夜之间消失,这对原材料的运输有影响

本周五,联合国粮食及农业组织发布报告显示,黑海地区战争的冲击遍及主粮和植物油市场,导致联合国世界粮食价格指数3月创下历史最大涨幅,触及历史新高。

粮农组织食品价格指数3月平均为159.3点,继2月攀升至1990年设立以来最高水平之后再度环比上涨12.6%该指数跟踪贸易量最大的一揽子食品类商品国际价格的月度变化3月指数水平较去年同期高出33.6%

主要因乌克兰战争引发小麦和所有粗粮商品价格大幅上扬,粮农组织谷物价格指数3月环比上涨17.1%粮农组织植物油价格指数月环比增幅为23.2%,粮农组织食糖价格指数较2月上涨6.7%

原油,油脂油料中长期仍将剧烈波动。周五北向资金再度大幅净买入1382亿元,刷新6月25日以来新高。

从联合国粮农组织数据中可以看到,植物油价格指数涨幅远超其他品类,为何油脂板块有如此惊人的涨幅。

新纪元期货分析师王晨告诉记者,植物油价格指数涨幅远超其他品类,主要是由于供应端的扰动,当前国际市场油脂油料供应偏紧2021/2022年度,因拉尼娜现象导致南美大豆减产,因加拿大干旱导致菜籽减产,且印尼把出口关税从每吨375美元上调至675美元,主产国库存水平偏低又叠加俄乌局势扰动,葵油变得难以出口因此油脂板块涨幅惊人

海通期货分析师孔令琦认为,油脂板块强势主要源于全球油脂油料供需偏紧的现实,去年至今马来西亚劳工短缺问题一直阻碍马来棕榈油产量的实现,库存始终处在同期偏低位置,叠加印尼出口限制政策频频出台,全球棕榈油可贸易量预期偏紧,累库仍需期待二季度开始的马棕增产周期中的表现,豆类方面,去年年末起南美持续干旱天气导致巴西和阿根廷大豆出现不同程度的减产,奠定了今年上半年大豆贸易量有限的现实,全球大豆的年末库存已降至6年以来的最低位,平衡表的修复仍需期待4月后北美播种的情况,国内方面,前期进口量偏少使三大油脂总库存位于同期低位且依然降库,盘面贴水结构使主力换月后进口利润的倒挂更为严重,高基差给短期盘面价格带来较强支撑。

大摩认为大宗商品价格还有30%至40%的上涨空间,对此,王晨认为,油脂板块的牛市波动已经持续了一年多,进一步的上涨空间是多方面因素决定的:棕榈油东南亚恢复性增产,劳工问题能否实质解决,俄乌局势出现转机,葵花籽油贸易能否回归正常化以及美国天气市是否缺失等若上述问题都没有妥善解决,油脂板块还有上冲动能

俄乌冲突结束后,油脂板块仍将剧烈波动吗。其中净买入沪市个股达712亿,大幅高于深市个股59.7亿。

孔令琦表示,俄乌冲突如果结束,油脂板块波动率会减小,市场交易点会转向品种基本面本身,大多数年份农产品在二季度的波动率都不会太低,因为种植季的不确定性是全年最大的中长期来看,油脂价格趋势仍需考虑年度平衡表的调整,二季度起北美进入新作大豆,菜籽播种期,棕榈油进入季节性增产周期,若天气及劳工供应无意外,油脂价格或跟随库存修复的节奏逐步回归基本面短期来看,俄乌冲突对农产品价格的影响依然存在,俄乌种植季新作播种及北半球其他农业生产国的化肥需求可能会受到影响,带来预期单产及产量难以实现,从而拖累年度平衡表的修复

地缘政治推升了农产品,特别是油脂的价格,价格波动剧烈俄乌冲突结束,预计油脂板块波动将减弱王晨说

原油方面,海证期货能化研究员郑梦琦告诉记者,考虑到当前原油库存,战略石油储备均处于低位,释放SPR后,油价对地缘风险将更为敏感且SPR的释放,或将遭遇物流瓶颈,美国东墨西哥湾沿岸港口的拥堵可能会减缓页岩油产量的增速因消费国SPR释放以及OPEC闲置产能低位,不排除OPEC在未来将放缓产量的增长因此,油价下方空间有限

从当前的局势来看,俄乌冲突将是个长期的扰动项,原油价格也将跟随地缘风险的升级或者回落而大幅波动即使俄乌危机结束,针对俄罗斯的制裁也很难在短时间内取消,原油基本面仍是低库存,低投资,低闲置产能,供应端偏紧因此,如果原油市场未来遭受到其他风险冲击,油价仍将剧烈波动郑梦琦说

。