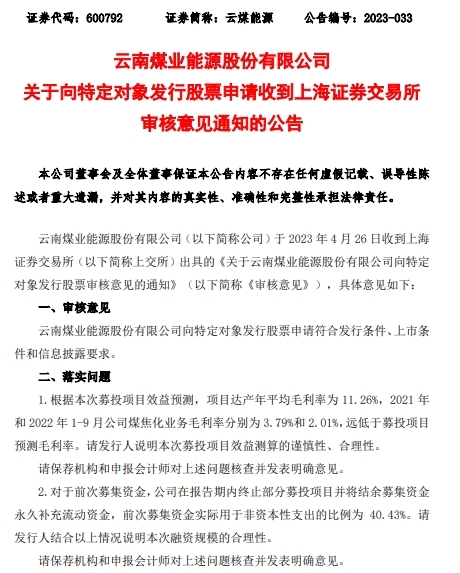

云煤能源昨晚公告称,公司2023年4月26日收到上交所出具的《关于云南煤业能源股份有限公司向特定对象发行股票审核意见的通知》(以下简称《审核意见》),具体意见如下:云煤能源向特定对象发行股票申请符合发行条件、上市条件和信息披露要求。

《审核意见》显示,云煤能源需要落实2个问题:

1.根据本次募投项目效益预测,项目达产年平均毛利率为11.26%,2021年和2022年1-9月公司煤焦化业务毛利率分别为3.79%和2.01%,远低于募投项目预测毛利率。请发行人说明本次募投项目效益测算的谨慎性、合理性。请保荐机构和申报会计师对上述问题核查并发表明确意见。

2.对于前次募集资金,公司在报告期内终止部分募投项目并将结余募集资金永久补充流动资金,前次募集资金实际用于非资本性支出的比例为40.43%。请发行人结合以上情况说明本次融资规模的合理性。请保荐机构和申报会计师对上述问题核查并发表明确意见。

云煤能源公告称,公司将与本次发行相关中介机构按照《审核意见》的要求,针对相关问题进行逐项落实并及时提交回复。上交所将在收到公司落实意见回复并履行相关程序后提交中国证券监督管理委员会注册。

云煤能源2023年3月2日披露的向特定对象发行证券募集说明书显示,公司拟向特定对象发行股票不超过296,977,080股(含),募集资金不超过12.00亿元(含本数),扣除发行费用后拟投入以下项目:200万吨/年焦化环保搬迁转型升级项目。

本次发行股票的发行对象为包括公司控股股东昆钢控股在内的不超过35名特定投资者。

本次发行股票采取询价发行方式,定价基准日为发行期首日。发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。

本次发行的股票数量不超过296,977,080股,即不超过本次发行前公司总股本的30%。最终发行数量由公司股东大会授权董事会根据中国证监会相关规定及发行时的实际情况,与本次发行的保荐机构(主承销商)协商确定。若本公司股票在董事会决议日至发行日期间发生送股、资本公积金转增股本等除权事项,本次发行股票数量将进行相应调整。其中,昆钢控股认购数量不低于中国证监会同意注册的本次发行股票数量的16.855%(含本数),具体认购股数=中国证监会同意注册的本次发行股票数量*16.855%(结果保留至个位数并向下取整,对于不足1股部分的对价,在认购总额中自动扣除)。

截至募集说明书签署之日,公司控股股东为昆钢控股,持股比例60.19%。本次发行股票数量不超过296,977,080股,其中昆钢控股拟认购数量不低于中国证监会同意注册的本次发行股票数量的16.855%。本次发行完成后,昆钢控股仍为公司控股股东,持股比例不低于50.19%。因此,本次发行不会导致公司控制权发生变化。

昆钢控股认购的本次发行股份自发行结束之日起18个月内不得转让或上市流通。除昆钢控股以外的其他发行对象认购的本次发行的股份,自本次发行结束之日起6个月内不得转让。法律法规对限售期另有规定的,依其规定。

截至募集说明书签署之日,本次发行对象包括公司的控股股东昆钢控股,本次向上述发行对象发行股票构成关联交易。公司独立董事将对本次发行涉及关联交易事项发表了独立意见。公司将严格按照相关规定履行关联交易审议程序。最终是否存在因其他投资者认购公司本次发行股份而构成关联交易,公司将在本次发行结束后公告的《发行情况报告书》中披露。

截至2022年9月30日,云煤能源控股股东为昆钢控股,实际控制人为云南省国资委。2021年2月1日,云南省人民政府与中国宝武签署合作协议,根据合作协议,双方将以云南方持有昆钢控股10%的股权,中国宝武持有昆钢控股90%的股权为目标开展深化合作。昆钢控股根据合作协议约定完成后,云南省国资委和中国宝武将在各自履行审批程序后签署无偿划转协议,云南省国资委将其所持昆钢控股90%的股权无偿划转给中国宝武,公司的实际控制人将由云南省国资委变更为国务院国资委。截至募集说明书签署之日,上述无偿划转尚未完成,该事项最终完成时间存在不确定性。

云煤能源本次定增的保荐机构是中信建投证券和华宝证券股份有限公司,保荐代表人是夏秀相、袁晨、张志孟、侯仰坤。